今回は、2015年1月28日に民事再生法の適用を申請したスカイマーク株式会社を分析してみました。LCC(格安航空会社)の先駆け的存在のスカイマークに何が起こったのでしょうか。エアバスA380を1900億円(6機)で購入する予定でしたが2機に減らし、更には納入時期を遅らせる要求をしたためエアバス社から830億円の損害賠償を請求されたことも明らかになりました。

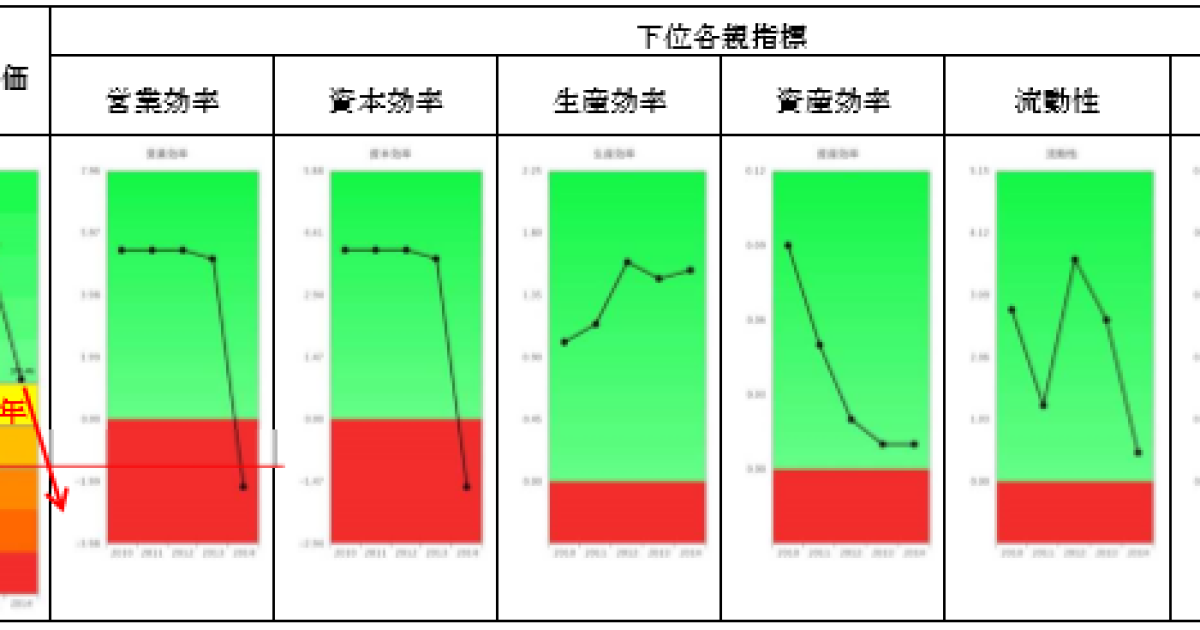

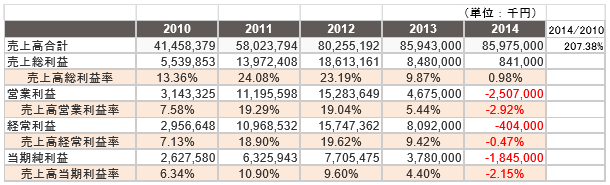

2010~2014年3月期までの5年間を見てみましょう。

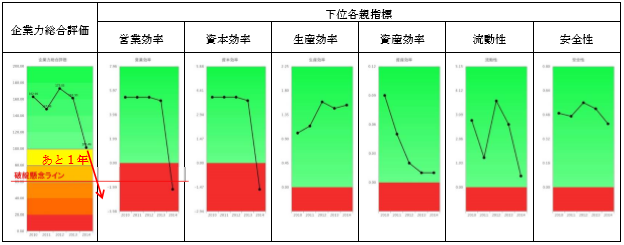

企業力総合評価は、162.96P→147.96P→173.03P→161.30P→101.46Pと推移しています。2014年3月期悪化成り行き倍率は1年です。これは、2014年3月は前年と比較し59.84P(161.30-101.46)悪化し、この時点で破綻懸念領域の60.00Pまで41.46P(101.46-60.00)しかありませんので、2014年と同じトレンドで企業力を悪化させたら1年で破綻懸念領域へ突っ込みます。これが悪化成り行き倍率1年の意味です。2014年3月期の決算で悪化成り行き倍率1年のアラームが鳴って、10か月後の2015年1月に破綻しました。

少し冷静に各指標を読み直しましょう。企業力総合評価は、最も悪い2014年3月期でさえ、101.46Pと青信号領域にあります。

営業効率(儲かるか指標)は2013年まで天井値です。資本効率(株主評価指標)も同じです。

生産効率(人の利用度)は青信号領域を改善トレンドです。

資産効率(資産の利用度)は青信号領域を悪化トレンドです。

流動性(短期資金繰り指標)は、青信号領域を乱高下しながら悪化トレンドです。

安全性(長期資金繰り指標)は青信号領域の高い位置を安定しています。無借金です。

財務面の毀損があるわけでなく、生産効率、資産効率など人・モノの動きも大丈夫、儲け指標が直近期2014年3月期に営業赤字を計上しているという状況の中で、破綻へのカウントダウンはまず出来ないのではないでしょうか。

企業力総合評価の点数、各親指標を見ると、それほど悪い会社には思えません。しかし、企業経営は、時間の中で波として捉えなければ読めません。1期の財務数値からは読み取れません。時系列の企業力総合評価分析が、悪化の危機感を正確に捕捉できるのです。

営業効率の下位指標を見てみましょう。

売上高は2010年から2014年にかけて2倍強の強烈な増収です。ただ、利益率は悪化してきています。ここに問題があったと思います。

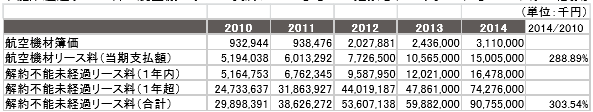

エアバスとの契約は、自己資産としての6機購入でした。貸借対照表に載っている航空機材簿価と、注記している航空機材のリース料(当期支払額)将来の解約不能未経過リース料を調べてみました。航空機簿価の金額は少なく、飛行機本体は自己所有資産ではないでしょう。航空機材リース料や解約不能未経過リース料が航空機のリース契約にかかるものと推察されます。これらコストは3倍強。

スカイマークは、オフバランス(貸借対照表に載らない)で航空機を利用し解約不能未経過リース料で9,075億円の負債を背負っています(負債と言っても、航空機を借りる権利は未来に存在しますから、全て負債ではありません)。貸借対照表上の借入金、社債等を持たないスカイマークは、割高なリース料を支払うより、自己資産としての購入に舵をきったのでしょう。

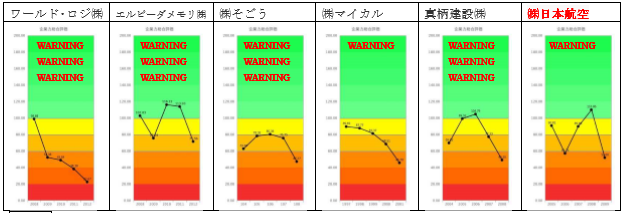

下記は、破綻企業の企業力総合評価です。これらと比べ、スカイマークの破綻の速さは際立ちます。

まとめ

西久保慎一社長が経営責任を取って辞任し、民事再生法適応を申請された現段階で、スカイマークは、「破綻」しています。しかし、定量分析的には破綻状況と断定するレベルではありません。航空会社としての経営のねばりが感じられず、他に手はあったのではと思ってしまいます。

SPLENDID21NEWS第112号【2015年3月15日発行】をA3用紙でご覧になりたい方は下記をクリックしてください。

関連記事

真柄建設 破綻前5年分析

日本航空 リストラ資金を赤字で流出